Claves semanales del 31 de marzo al 4 de abril de 2025

31 de marzo de 2025

3 min de lectura

Si tuviéramos que elegir una palabra que definiera adecuadamente la situación macroeconómica y comercial actual, no podría ser otra que “incertidumbre”. En efecto, el panorama económico global se presenta cada vez más incierto, con el foco inmediato en la esperada imposición de aranceles recíprocas por parte de Estados Unidos el próximo 2 de abril.

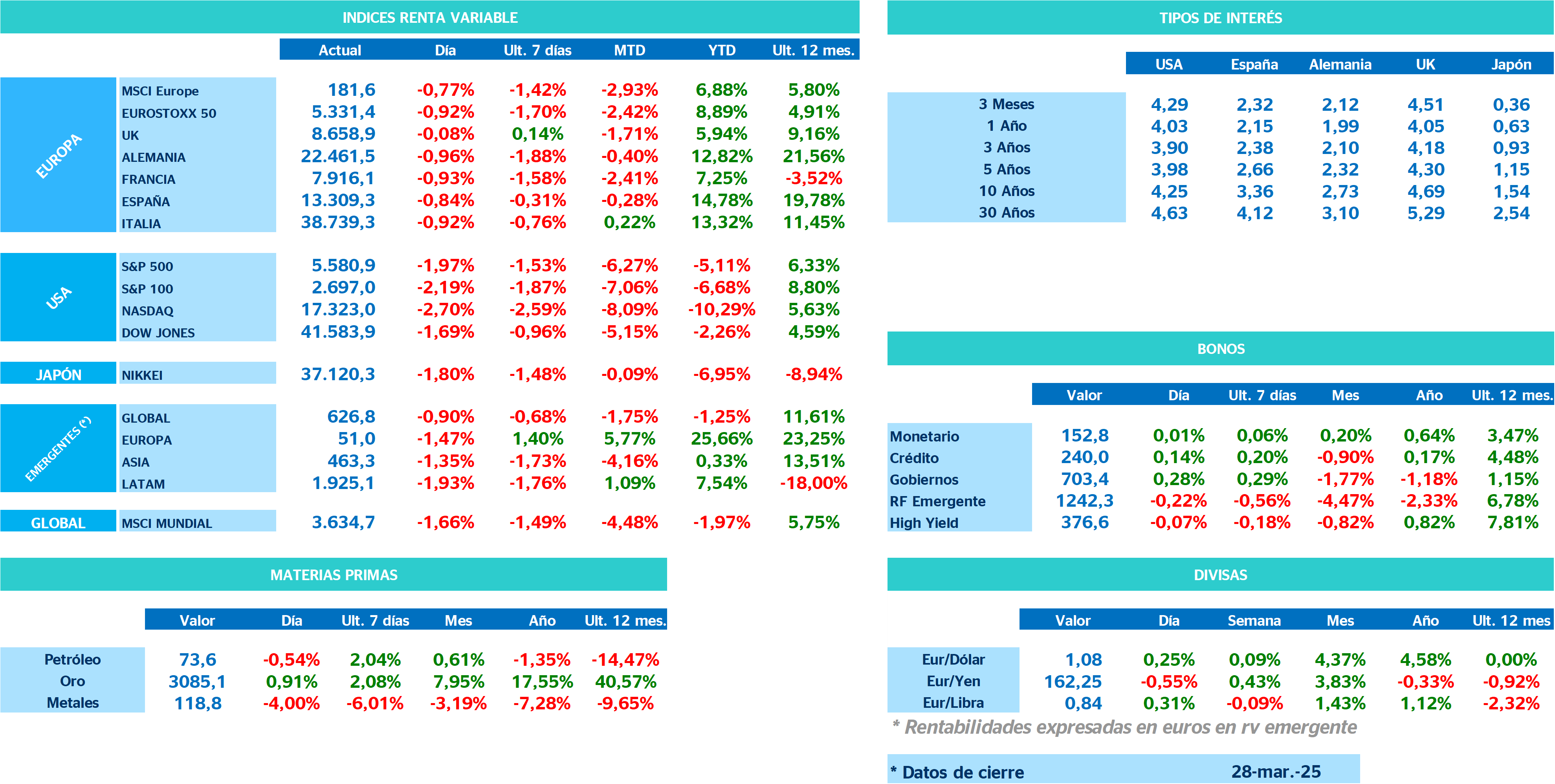

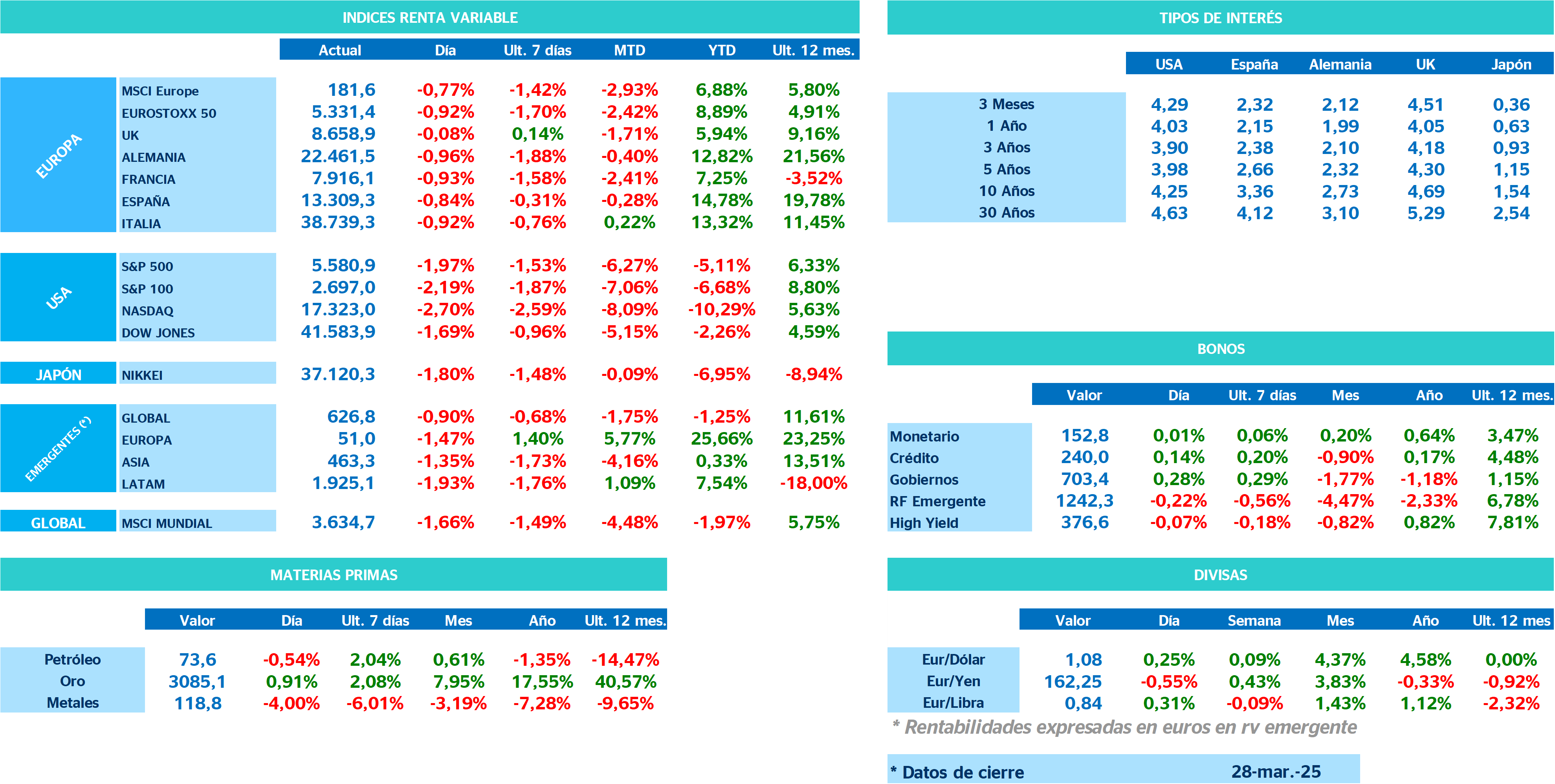

Monitor de mercado

Esta medida, promovida bajo el lema de “Día de la Liberación” por la administración Trump, busca igualar las tarifas aplicadas por los socios comerciales sobre los productos estadounidenses, con el argumento de corregir décadas de desventajas comerciales acumuladas. A modo de anticipo, esta semana ya se ha introducido un arancel del 25% sobre las importaciones de automóviles y sus componentes, lo que marca un cambio relevante en la política comercial y anticipa una posible escalada de tensiones internacionales.

El impacto económico de estas decisiones empieza a hacerse sentir, no sólo por las implicaciones directas sobre los flujos comerciales, sino también por su efecto más difuso sobre la confianza de consumidores y empresas. En Estados Unidos, los indicadores adelantados muestran un enfriamiento palpable del sentimiento económico: tanto el índice de confianza del consumidor del Conference Board como la encuesta de la Universidad de Michigan han retrocedido a niveles no vistos desde 2021. La caída es especialmente preocupante porque coincide con señales emergentes de debilidad en los datos de actividad. En concreto, el consumo real apenas avanzó en febrero, lo que sugiere una normalización tras un enero excepcionalmente fuerte, aunque es justo decir que otros indicadores, como las ventas minoristas o la inversión residencial, mantienen un tono más sólido.

A este contexto se suma un repunte de la inflación subyacente en Estados Unidos, que en febrero registró su mayor subida mensual desde enero de 2024. El deflactor del consumo privado subyacente aumentó un 0,4% mensual, impulsado tanto por bienes como por servicios. Las encuestas muestran también un repunte de las expectativas de inflación de los consumidores, lo que complica la tarea de la Reserva Federal, atrapada entre el riesgo de una reactivación de las presiones de precios y los síntomas de debilitamiento del crecimiento.

En la eurozona, el impacto de la incertidumbre comercial se ha manifestado de forma desigual. Los PMI del sector manufacturero se están beneficiando de un adelanto de pedidos hacia Estados Unidos antes de la entrada en vigor de los aranceles, pero el componente de servicios sigue deteriorándose. Los datos de confianza empresarial y del consumidor recogidos por la Comisión Europea confirman una desaceleración del pulso económico, algo en cierta medida sorprendente, habida cuenta del entusiasmo que generó la liberación del freno constitucional a la deuda en Alemania.

A pesar de ello, el Banco Central Europeo mantiene una narrativa constructiva sobre el proceso de desinflación. Se espera que el IPC de marzo en la eurozona baje al 2,2% interanual, con una caída de dos décimas en la inflación subyacente hasta el 2,4%. El retroceso se explica en parte por efectos de base en los servicios, ligados a un calendario de Semana Santa más temprano en 2024. La perspectiva de un recorte de tipos en abril se mantiene vigente, aunque el debate en el seno del Consejo de Gobierno sigue abierto, especialmente ante los posibles efectos secundarios de los nuevos aranceles.

En Asia, el centro de atención es la persistente debilidad de la demanda en China. A pesar de unos datos sólidos de producción industrial, los indicadores de consumo, el mercado laboral y los precios muestran señales preocupantes. Los recientes recortes salariales en empresas estatales y la presión de nuevos aranceles estadounidenses podrían intensificar la desaceleración del gasto interno, reforzando el riesgo de una prolongada fase de baja inflación. En Japón, el Banco de Japón mantiene un sesgo claramente restrictivo, con una posible subida de tipos adicional en julio, aunque los riesgos ligados a la evolución del yen podrían adelantar el movimiento.

El contexto general se caracteriza, por tanto, por una acumulación de incertidumbres: el impacto real de los aranceles estadounidenses, las dinámicas de precios en Estados Unidos y Europa, y la respuesta de los bancos centrales en un entorno de crecimiento desigual. Aunque aún no se observan signos claros de contracción económica, los datos apuntan a una desaceleración coordinada en las principales economías avanzadas.

En definitiva, los temores comerciales representan hoy por hoy el principal factor de riesgo, sobre todo a medida que se acerca la fecha clave del 2 de abril. Con todo, si se confirma que las tarifas estadounidenses serán más selectivas y menos agresivas de lo inicialmente previsto, como algunas señales recientes sugieren, el mercado podría recibir con alivio ese desenlace. Sin embargo, las represalias de la Unión Europea y China podrían generar una nueva ronda de incertidumbre. Se ha hablado mucho estos días de que Europa estudia contramedidas que podrían incluir restricciones o gravámenes a servicios digitales.