¿Cómo se reflejan en la Declaración de la Renta 2022 las aportaciones y las prestaciones de los Planes de Pensiones?

16 de mayo de 2023

4 min de lectura

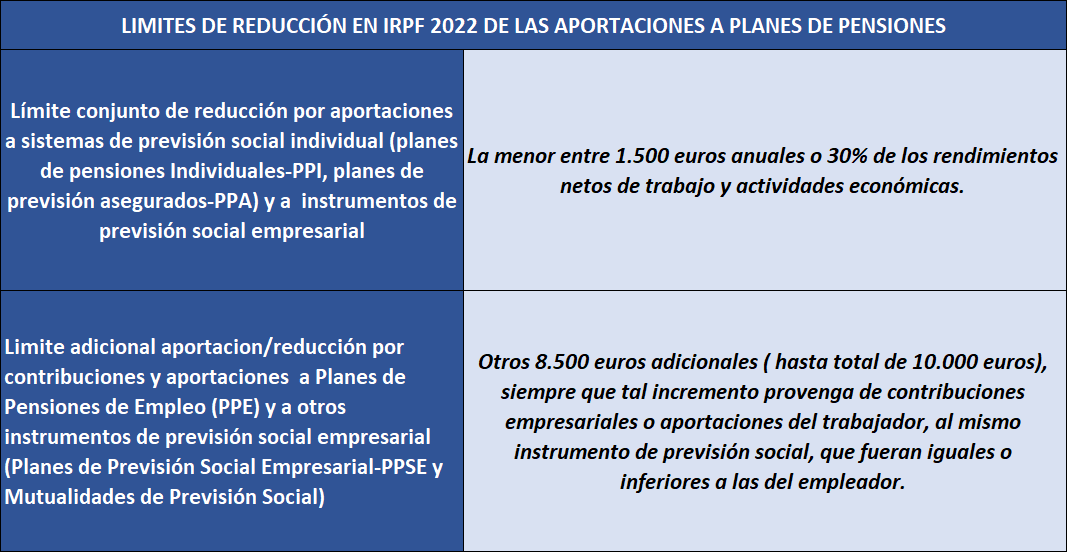

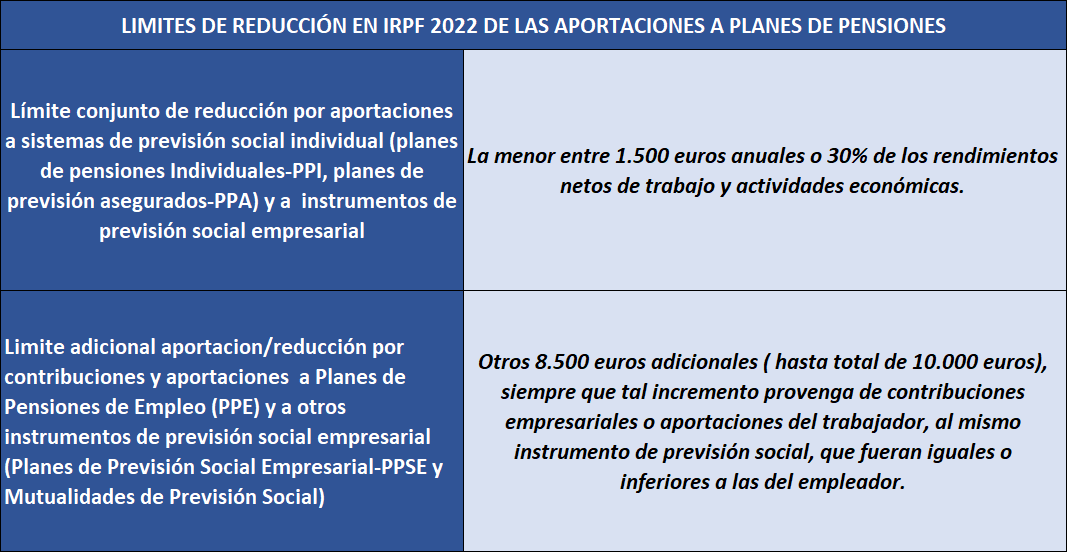

Desde 1 de enero de 2022, han disminuido los límites de aportación y deducción de las aportaciones a Planes de Pensiones y otros instrumentos de previsión social hasta 1.500 euros (desde los 2.000 euros aplicables en 2021, y los 8.000 euros aplicables hasta 2020).

A partir de 2022, la aportación máxima (en territorio común) por todas las aportaciones a favor de un mismo contribuyente a planes de pensiones y otros instrumentos alternativos de previsión social complementaria se reduce a 1.500 euros. Además, el límite de deducción máximo pasa a ser menor entre 1.500 euros o el 30% de los rendimientos de trabajo y/ actividades económicas.

El anterior límite, denominado límite conjunto o general de 1.500 euros, puede incrementarse en 2022 en hasta otros 8.500 euros adicionales (hasta un límite total de 10.000 euros anuales) siempre que tal incremento provenga de contribuciones empresariales a sistemas de previsión social empresarial o bien de aportaciones del trabajador a ese mismo instrumento de previsión social por importe igual o inferior a la contribución del empleador.

El límite máximo de deducción en la Declaración de Renta 2022 por las aportaciones a planes de pensiones de los que sea titular el cónyuge, siempre que este obtuviese rendimientos netos del trabajo y/o actividades económicas inferiores a 8.000 euros, continúa siendo de 1.000 euros anuales.

Por lo tanto, los límites máximos de reducción aplicables en la Declaración de IRPF de 2022 son los siguientes:

¿En qué apartados dentro de la Declaración de la Renta 2022 se incluyen las APORTACIONES a Planes de Pensiones?

Las aportaciones a planes de pensiones u otros sistemas de previsión social del ejercicio 2022 se incluirán (o aparecerán incluidas en el caso de acceder al borrador) en el apartado de la Declaración de la Renta “Reducciones de la base imponible”, dentro del subapartado “Reducción por aportaciones y contribuciones a sistemas de previsión social”, en las siguientes casillas:

- En la casilla 465, se informan las aportaciones individuales del trabajador, excepto las indicadas en el punto siguiente.

- Las aportaciones que el trabajador haya realizado al plan de pensiones de empleo o instrumentos de previsión social alternativos, siempre que el empleador haya también realizado contribuciones a favor del trabajador, se incluirán en la casilla 426.

- Las contribuciones empresariales se incluirán en la casilla 427.

- En la casilla 438, se informarán las aportaciones realizadas por la empresa que deriven de una decisión del trabajador.

- En la casilla 499 se incluirán las aportaciones (personales) de empresarios individuales a planes de pensiones de empleo o instrumentos de previsión social alternativos, en los que sea al mismo tiempo participe y promotor (asegurado y tomador, en caso de Planes de Previsión Social Empresarial).

- En la casilla 463, tanto para las aportaciones individuales y para las contribuciones empresariales, se indicarán los excesos pendientes de reducir de los 5 ejercicios anteriores (2017 a 2021), si los hubiera.

- En la casilla 469 se informarán las aportaciones a planes de pensiones de los que sea titular el cónyuge, informándose en la casilla 428 las aportaciones a favor del cónyuge en el ejercicio 2022, y en la casilla 437 los excesos de aportación a favor del conyuge pendiente de reducir procedentes de los ejercicios 2017 a 2021.

Las reducciones por aportaciones y contribuciones a planes de pensiones a favor de personas con discapacidad se incluirán en las casillas 470 a 476:

- Casilla 474: las aportaciones realizadas por la propia persona con discapacidad.

- Casilla 475: las realizadas por parientes o tutores a favor de la persona con discapacidad.

- Casilla 476: total con derecho a reducción por aportaciones y contribuciones a favor de personas con minusvalía.

Finalmente, indicar que las contribuciones empresariales a favor del contribuyente realizadas por su empleador a planes de pensiones de empleo u otros sistemas de previsión social empresarial, además de reflejarse como reducción en el apartado comentado (casilla 427), han de recogerse en la casilla correspondiente del apartado Rendimientos de trabajo (casilla 8).

Las mismas son consideradas rendimiento del trabajo en especie, aunque al mismo tiempo se deducen en el apartado de reducciones de la base imponible por lo que su efecto fiscal es neutro

Las cantidades aportadas por la empresa a planes de pensiones e instrumentos alternativos de previsión social empresarial, cuya realización derive de una decisión del trabajador, se computarán en la casilla 24 del apartado de rendimientos del trabajo (además de en la casilla 438, del apartado de reducciones de la base imponible).

Tratamiento fiscal de las prestaciones y rescates de Planes de Pensiones

El rescate de un plan de pensiones tributa en IRPF íntegramente como rendimiento del trabajo por el 100% de la prestación percibida, con independencia de cuál sea la contingencia por la que se solicita (jubilación, incapacidad permanente, fallecimiento) o el supuesto excepcional de liquidez que genere derecho a rescate (enfermedad grave o desempleo de larga duración).

La excepción a esa regla, de manera transitoria, son los rescates en forma de capital que procedan de aportaciones realizadas con anterioridad al 1 de enero de 2007, los cuales se benefician de una reducción fiscal del 40% del importe cobrado, tributando solo el 60% restante, siempre y cuando, para contingencias acaecidas a partir 1 de enero de 2015, se rescate en el año de ocurrencia de la contingencia (por ejemplo, jubilación) o en los dos ejercicios fiscales siguientes.

Las prestaciones percibidas en forma de capital por parte de personas con discapacidad, de planes de pensiones constituidos a su favor, tendrán una reducción en IRPF del 50%. Para los partícipes acogidos a este régimen especial para personas con discapacidad, el rescate en forma de rentas estará exento de tributación hasta un máximo de 3 veces el IPREM.

¿En qué casillas de la Declaración de la Renta 2020 se incluyen las PRESTACIONES Y RESCATES de Planes de Pensiones?

Aparecerán informados en el apartado Rendimientos del Trabajo, en las casillas marcadas en la imagen mostrada más abajo (casilla 3). Las reducciones del 40% por prestaciones derivadas de aportaciones anteriores a 2007 se reflejan en la casilla 11.