Los ratios que te ayudarán a seleccionar los fondos de inversión que te convienen

15 de enero de 2020

3 min de lectura

Conceptos como la volatilidad o el alfa de un fondo te ayudarán a valorar su gestión y a comparar entre distintas opciones.

Los fondos de inversión son vehículos de ahorro muy extendidos entre los inversores particulares. Una de sus ventajas es que ponen a su disposición activos y estrategias que, de forma individual no podrían alcanzar o resultaría muy costoso hacerlo. Es posible invertir en fondos de inversión cantidades modestas y no requiere un gran conocimiento técnico, aunque siempre es recomendable hacerlo de la mano de un especialista, como un asesor financiero.

Elegir un fondo de inversión puede ser una tarea compleja, dada la cantidad de fondos disponibles en el mercado, más de 3.000. Podemos destacar cinco factores a tener en cuenta a la hora de seleccionar fondos de inversión:

- Rentabilidades pasadas y estadísticas (análisis cuantitativo): es esencial tener en cuenta que las rentabilidades pasadas pueden ofrecer información sobre el comportamiento en ciertos entornos, pero nunca son garantía de rentabilidades futuras.

- Política de inversión (análisis cualitativo): las especificaciones del fondo nos aclararán en qué tipo de activos puede invertir y en qué porcentajes máximos.

- Consistencia en la política de inversión (análisis cualitativo).

- Comisiones totales (análisis cuantitativo).

- Cómo trabaja la gestora (análisis cualitativo).

Además, existen una serie de ratios que ayudan en el análisis cuantitativo. Su uso está muy extendido y sirve para valorar entre otras cosas la calidad y consistencia de la gestión y permiten también comparar fondos. Las más extendidas son las siguientes:

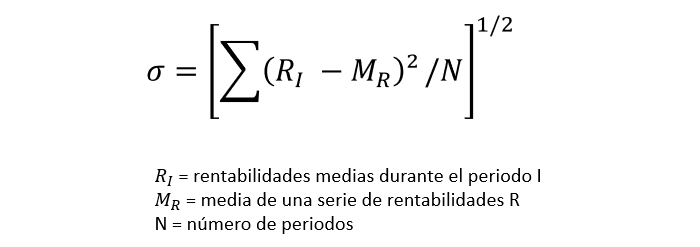

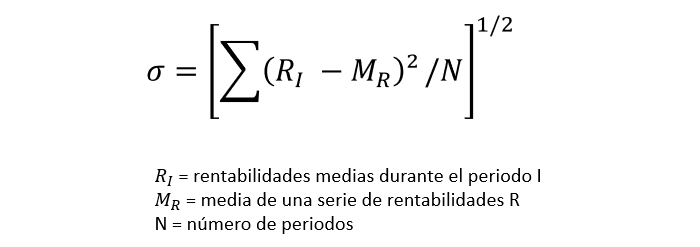

Volatilidad o desviación estándar

Mide el grado de variación de las rentabilidades de un fondo con respecto a su rentabilidad media. No es una medida de riesgo. El riesgo es la probabilidad de que el resultado final sea distinto al resultado estimado.

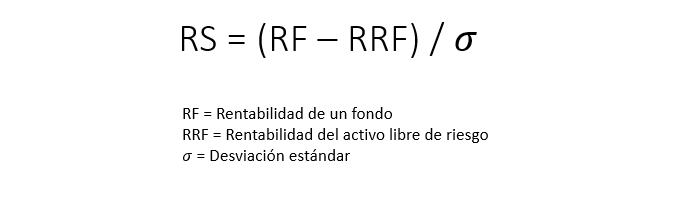

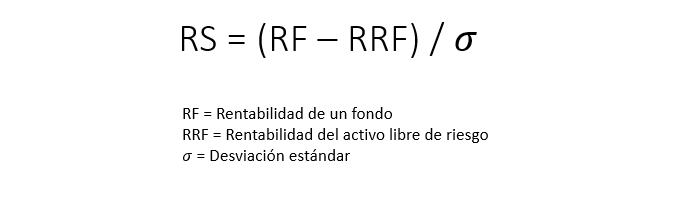

Ratio de Sharpe

Por cada unidad de riesgo o volatilidad que estoy asumiendo, estoy recibiendo un X% de rentabilidad por encima de la rentabilidad del activo libre de riesgo, que suele medirse a través de la Letra del Tesoro. Cuanto mayor sea la Ratio de Sharpe, mejor es la gestión de riesgo del gestor del fondo.

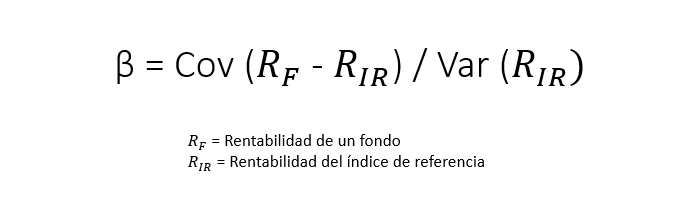

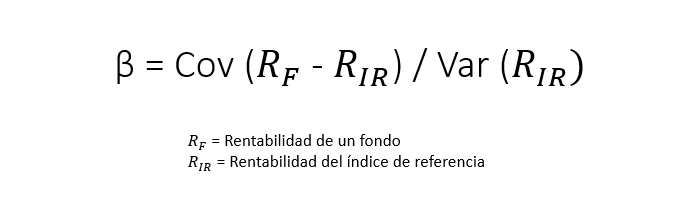

Beta

Nos indica la sensibilidad del fondo ante fluctuaciones en su índice de referencia. Una beta elevada indica que el fondo está muy influenciado por los movimientos de mercado.

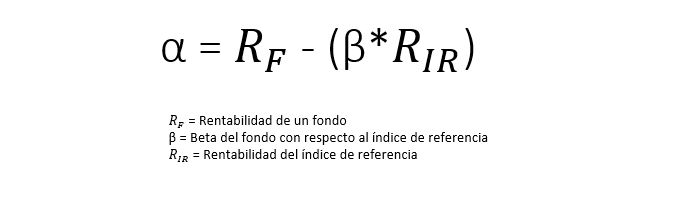

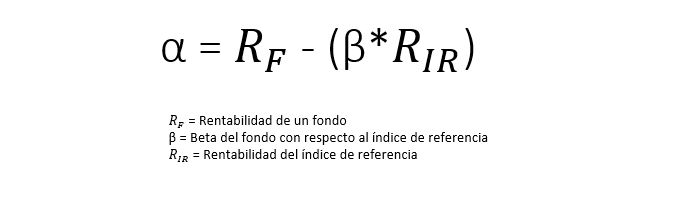

Alfa

Explica la habilidad del gestor para batir a su índice de referencia. Podría definirse como la rentabilidad del fondo no explicada por el comportamiento de mercado. Una alfa positiva significa que el gestor y su equipo están añadiendo valor a la cartera.

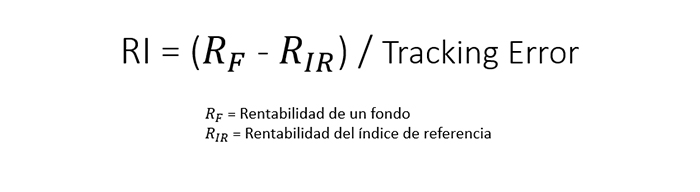

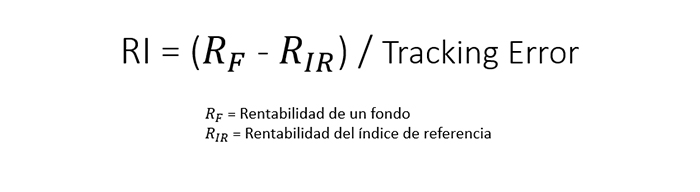

Ratio de Información

Nos indica el nivel de rentabilidad del fondo por encima de la del índice ajustada a su nivel de riesgo relativo. El numerador nos indica en cuánto ha superado el fondo al índice y el denominador nos da la desviación estándar del fondo con respecto a la de ese índice. Cuanto mayor es la ratio, mejor es la gestión del riesgo.

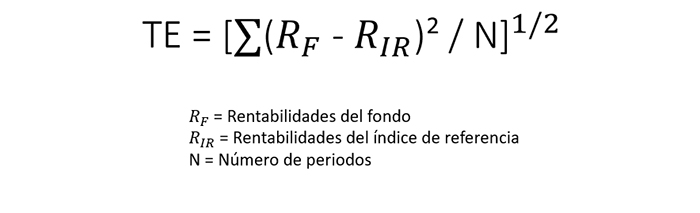

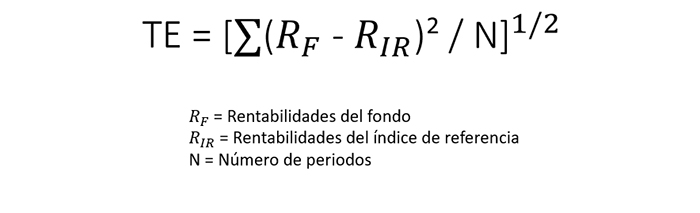

Tracking Error

Es la desviación estándar de la evolución relativa. Es decir, mide la regularidad de los rendimientos de un fondo o cartera comparándolos con los del mercado. Si es bajo, la probabilidad de que su comportamiento sea similar al índice es más alto. Y viceversa, cuanto más alto sea, menor será la posibilidad de seguir al índice.

En BBVA te ofrecemos un fondo de inversión para cada una de tus necesidades. Conoce la gama completa a través de nuestro buscador de fondos.

¿Tienes dudas con fondos de inversión o planes de pensiones?

Contáctanos para fondos de inversión

Contáctanos para planes de pensiones

Como en cualquier otro producto de inversión, invertir en fondos implica asumir un determinado nivel de riesgo. Cada fondo, en función de sus características específicas y de los activos en los que invierte, implica un nivel de riesgo y, en todo caso, la posibilidad de incurrir en pérdidas sobre el capital invertido. Puedes consultar los riesgos específicos de cada fondo en el folleto disponible en www.bbvaassetmanagement.com

La lectura de este artículo, junto con El futuro de la inversión será sostenible o no será y La inversión socialmente responsable es para todos , será válido por 1 hora de formación continua para la recertificación EIA, EIP, EFA, EFP, CFA y CAd . Puedes encontrar el test en la página de EFPA España y en la página de CFA Society Spain.