¿Son inmunes mis ahorros al Coronavirus?

19 de marzo de 2020

4 min de lectura

Tu plan de pensiones y tus ahorros se están viendo afectados por el pánico, ese ha sido su principal virus. Aunque se han “infectado”, sus efectos desde una perspectiva de medio y largo plazo no deberían ser tan acusadas, pasaran una gripe.

¿Cuál es la situación actual?

Estos días la rentabilidad de los planes de pensiones y de otros productos de ahorro e inversión se está viendo afectada como consecuencia de la crisis sanitaria mundial que ha producido Covid19 que está afectando a los mercados bursátiles y a la economía.

Los expertos hablan de que hay un exceso de pánico en los mercados, una extrema volatilidad. Estamos ante una situación en parte injustificada. Podríamos hacer analogías con el desabastecimiento en los supermercados: decisiones compulsivas e irracionales, en un caso de venta y en otro de compra, ante una situación futura que se percibe como incierta.

La crisis del coronavirus es relevante e importante para la economía, pero no tanto como actualmente descuentan las bolsas mundiales, entre ellas la española. Aunque vaya a afectarle, no se va a llevar por delante nuestra economía ni nuestro estado de bienestar. Este pánico en bolsa no está fundado: las compañías españolas no valían a 16 de marzo de 2020 un 40 % menos que el mes anterior.

Parece que el desplome podría tomarse un respiro y que debemos ser optimistas para el medio plazo. Si bien la situación actual de salud pública empeorará, las medidas adoptadas por los Gobiernos y una sociedad concienciada deberían dar buenos resultados en las próximas semanas y alejar el peor de los escenarios.

Veremos, en función de su impacto en la economía, si la recuperación de los mercados de valores será en el medio plazo total o parcial.

¿Y qué pasa con nuestros ahorros?

Vamos a centrarnos en el ahorro a largo plazo y específicamente del que realizamos a través los planes de pensiones y fondos de inversión, en su caso. Muchos ahorradores pueden estar ahora haciéndose alguna las siguientes preguntas:

¿Afectará el Coronavirus al ahorro acumulado en planes de pensiones y en otros productos las inversiones a largo plazo que no sean garantizados?

Es evidente que en el corto plazo está afectando y mucho. Pero probablemente en el medio plazo y largo plazo debería tener una menor repercusión.

¿He de movilizar mi patrimonio en fondos o planes a otros fondos/planes más conservadores?

Si tienes una estrategia de largo plazo no debería necesario que lo hagas. Traspasar ahora dependiendo el momento en que se haga, puede suponer en el futuro consolidar pérdidas, ya que el potencial de rentabilidad de los planes de pensiones conservadores es menor que en aquellos dinámicos.

¿He de parar la realización de aportaciones?

No es aconsejable, aunque dependiendo de tu situación laboral/financiera podrías tomar decisiones temporales en ese sentido hasta que se estabilice la situación.

Si ya he traspasado a fondos o planes más conservadores ¿he procedido correctamente?

Depende de cuándo lo hayas hecho y cuando vuelvas a tus posiciones originales, podrías estar:

- Consolidando pérdidas: por ejemplo, en el caso de que mantengas a partir de ahora indefinidamente una estrategia y perfil de inversión más conservadora que la que tenías anteriormente a la llegada de Covid19.

- O en cambio, obteniendo interesantes ganancias oportunistas de corto plazo, si con ocasión de la vuelta a tendencias alcistas en las bolsas vuelves a tu mix de perfil de inversión que tenías previamente a Covid19.

Pero ello poco tiene que ver con una filosofía y estrategia de ahorro a largo plazo: son decisiones oportunistas, especulativas, tácticas de corto plazo, no muy aconsejables para el inversor medio.

¿Es esta una oportunidad para aportar a fondos de inversión o planes de pensiones con una parte significativa de su cartera en renta variable, realizando nuevas aportaciones o entrando por primera vez?

Puede serlo, ya que las acciones de las empresas en las bolsas de valores están “baratas” o “muy baratas”. Pero siempre que mantengamos una visión de ahorro a largo plazo. Si el ahorrador se va a inquietar porque sigan bajando los mercados en los próximos días o semanas, es mejor que no lo haga.

En cualquier caso la elección de la solución siempre deberá adecuarse al perfil de riesgo y horizonte temporal del inversor que determinará el test de idoneidad previo a la contratación de un fondo de inversión.

En cualquier caso estar durante toda una vida ahorrando periódicamente da impulso al valor del fondo a través de una combinación de:

- aportaciones realizadas a precios normales y en situaciones estables, que una vez añadidas a los derechos acumulados van a ir pasando por distintas vicisitudes durante su vida (con periodos de crecimiento y periodos estables principalmente combinados con periodos de caídas relevantes y crisis)

- junto con algunas aportaciones realizadas en momentos “valle” que tendrán la tendencia de crecer mucho en su valor en el futuro por partir de un suelo muy bajo.

Como conclusión, en respuesta a las anteriores preguntas…

Se debería mantener la tranquilidad. Las pérdidas se recuperarán progresivamente una vez pase la crisis, en todo o en parte dependiendo del efecto que Covid19 tenga en la economía real. Pero en una visión de largo plazo, lo razonable es pensar que volverán a los niveles de valoración previos a la crisis.

La decisión de en qué tipo de fondos o instrumento de previsión social ahorrar no lo debe definir una crisis, sino que debe depender principalmente:

- de la edad la persona en cada momento, que determina el horizonte temporal o número de años que le quedan para la jubilación

- y por el nivel de tolerancia o aversión al riesgo que cada ahorrador tiene: su predisposición natural al riesgo y a aceptar las consecuencias del mismo.

En cuanto al ahorro para la jubilación a través de planes de pensiones, estas serían algunas situaciones que se pueden dar en estos momentos:

- Personas que se han visto afectadas laboralmente por el COVID-19 y necesitan ingresos para subsistir:

Pueden disponer de su plan de pensiones desde el 14 de marzo con los límites establecidos en el Real Decreto 11/2020 de 31 de marzo, recordando que el rescate de planes sigue teniendo impacto fiscal en la declaración de IRPF (se considera como rendimiento del trabajo en dicho impuesto) y se llevaría a cabo con un valor de la participación en mínimos. Por tanto, habría que tener en cuenta también otros productos con mejor fiscalidad de rescate o con menor merma registrada en su valoración. - Personas que tienen liquidez para aportar/ahorrar:

Es una oportunidad para realizar contribuciones “comprando” barato. Pero ojo, no sabemos aún dónde está el suelo, aunque se estime que está próximo. Si la persona no es un inversor especializado o sin aversión a pérdidas, estas aportaciones se deberían hacer solo con una visión de largo plazo, aunque aprovechando que los valores están a precios mínimos. - Personas cercanas a su jubilación o personas en situación de jubilación que no han rescatado aún su plan de pensiones o que mantienen patrimonio en el mismo, aun habiendo realizado previamente disposiciones parciales:

Si se tiene patrimonio en un fondo de inversión o plan de pensiones que pueda estar viéndose afectado por la situación, en la medida que no se necesite el dinero, es recomendable no dejarse llevar por la incertidumbre y el miedo y esperar a que los mercados de valores se recuperen.

Puede ser oportuno no solicitar la prestación de jubilación en su plan en ninguna de sus formas y esperar. Lo óptimo para este tipo de personas es que ya previamente, como estrategia de ciclo de vida, tuvieran su patrimonio en planes de pensiones conservadores o con muy poco posicionamiento en renta variable, por lo que debieran verse menos afectados por la coyuntura actual. - Personas en situación de jubilación percibiendo una renta financiera periódica del fondo (rentas que se pagan contra el patrimonio a su favor en el fondo de pensiones, hasta su agotamiento):

Salvo que se pueda prescindir del cobro de la renta, sígase cobrando con normalidad. El patrimonio acumulado con el que ir pagando el resto de rentas futuras debería ir recuperando progresivamente. Una vez más hay que decir que lo ideal es que como estrategia previa a esta crisis que vivimos esos derechos consolidados acumulados estuvieran ya en fondos conservadores, poco volátiles adecuado al momento de la persona dentro de su ciclo vital. - Personas en situación de jubilación percibiendo una renta actuarial garantizada (con una compañía de seguros) que se hubiera adquirido con el capital acumulado del plan de pensiones: no se ven actualmente afectados por la situación coyuntural y cobran con normalidad el mismo importe de renta. Su prestación está garantizada por compañías muy solventes y fuertemente supervisadas.

- Los jóvenes y las personas menores de 45 años:

- Previamente a Covid19, como estrategia de largo plazo deberían estar beneficiándose del largo horizonte temporal hasta jubilación que tienen por delante: podrían estar aprovechando la mayor posibilidades oportunidad de crecimiento a largo plazo de la renta variable, y según se vayan acercando a su jubilación ir reduciendo su exposición a la misma y trasladando derechos consolidados a planes de pensiones con mayor posicionamiento en otros activos menos expuestos a pérdidas, como son los planes de pensiones renta fija o renta fija mixta, o bien a productos de ahorro garantizados a los que se pueda traspasar derechos consolidados por tener el mismo régimen fiscal que los planes de pensiones, como son los PPA-Planes de Previsión Asegurados. Esta estrategia previa a Covid19, no debería cambiar ahora y debería mantenerse con vocación de largo plazo

- Aquellas personas con patrimonio en planes de pensiones moderados, dinámicos o agresivos (renta variable, renta variable mixta o renta fija mixta) no deberían dejarse llevar por el pánico ya que el tiempo juega a su favor.

- Las aportaciones periódicas en podrían traer rentabilidades importantes en el medio y largo plazo, ya que se van a hacer a valores de mercado muy bajos.

- Puede ser una buena oportunidad para realizar nuevas aportaciones extraordinarias, aprovechando los precios asequibles, aunque se ha de ser prudente: se trata de un ahorro a largo plazo, no de una inversión especulativa, y han de ahorrar en aquel tipo de planes que se sientan cómodos y con exposiciones aceptable para ellos. Quien está dispuesto a especular con los mercados, ha de estar también dispuesto a ver caídas en el valor de su inversión.

En definitiva, si bien no es recomendable movilizar posiciones del plan de pensiones si está adecuado a tu edad y perfil de riesgo , si puede ser una oportunidad realizar nuevas aportaciones adicionales, por los motivos anteriormente expuestos y porque, independientemente de cuál sea el futuro tratamiento fiscal que se aplique a las aportaciones a los Planes de Pensiones Individuales y a los PPA, durante este año 2020 siguen siendo deducibles las aportaciones realizadas hasta el límite de la menor entre 8.000 euros anuales o 30% de los rendimientos netos del trabajo y actividades profesionales.

Hemos de estar tranquilos porque esto del ahorro jubilación es una carrera de larga distancia

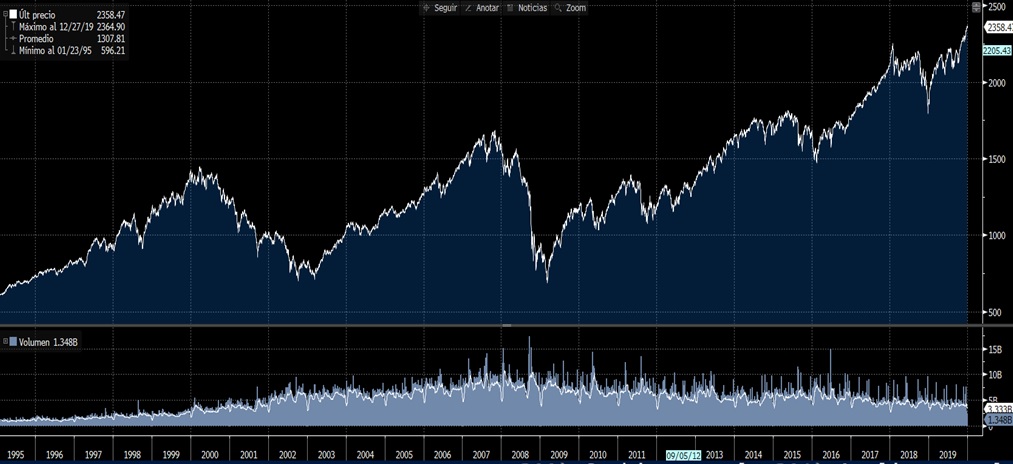

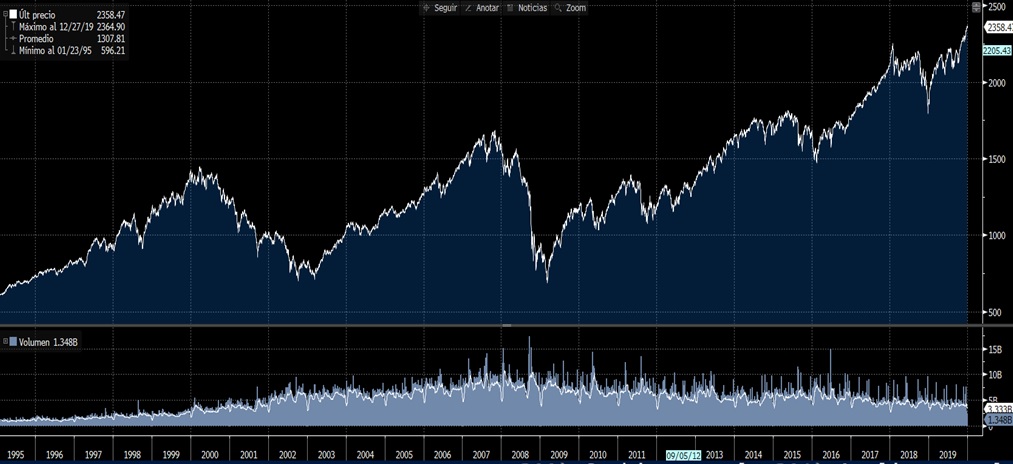

El pasado nos lo demuestra. Históricamente en periodos de medición largos, la renta variable siempre ha rentado más que la renta fija, incluyendo en esos periodos de medición crisis muy fuertes. No nos olvidemos que con los tipos de interés en niveles sostenidamente en el tiempo tan bajos, las rentabilidades de la renta fija son muy bajas. La renta variable, pese a su volatilidad en el corto plazo, crece sostenidamente en mediciones de largo plazo. Aquí adjuntamos un ejemplo del índice mundial MSCI World entre 1995 y 2019 ( fuente Bloomberg):

En definitiva, en esta situación lo que más paga es mantener la calma y tomar decisiones racionales, no pasionales. Ante cualquier duda, te recomendamos acudir a tu Banco, Aseguradora o Asesor Financiero para recabar información y asesoramiento previos a la revisión de tus planes de pensiones y fondos de inversión.

Rentabilidades pasadas no garantizan rendimientos futuros.

Como en cualquier otro producto de inversión, invertir en fondos implica asumir un determinado nivel de riesgo. Cada fondo, en función de sus características específicas y de los activos en los que invierte, implica un nivel de riesgo y, en todo caso, la posibilidad de incurrir en pérdidas sobre el capital invertido. Puedes consultar los riesgos específicos de cada fondo en el folleto disponible en www.bbvaassetmanagement.com

La lectura de este artículo, junto con Nota sobre liquidez en planes de pensiones por COVID-19 y La importancia de mantener la calma en momentos de incertidumbre de mercado , será válido por 1 hora de formación continua para la recertificación EIA, EIP, EFA, EFP, CFA y CAd. Puedes encontrar el test en la página de EFPA España y en la página de CFA Society Spain