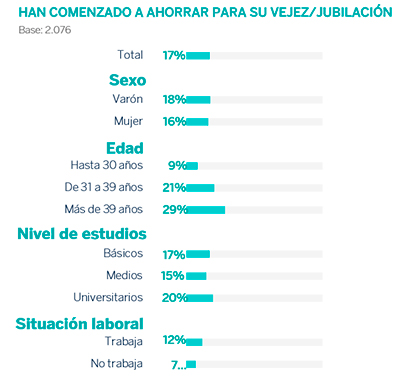

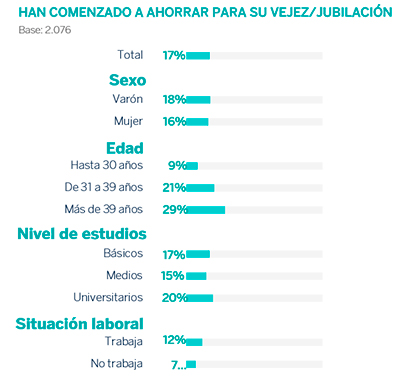

Un 17% de los Millennials han comenzado a ahorrar para la jubilación y el 63% de los que todavía no ahorran creen que es conveniente hacerlo

19 de noviembre de 2020

5 min de lectura

La encuesta “Los Millennials: ahorro, previsión para la vejez y pensiones” se realizó entre el 16 de septiembre y el 15 de octubre, entre una muestra representativa de 3.085 entrevistas a residentes en España nacidos entre 1978 y 1999, la denominada generación ‘Millennial’.

Destacamos a continuación las principales conclusiones en relación al apartado de ahorro privado para la jubilación.

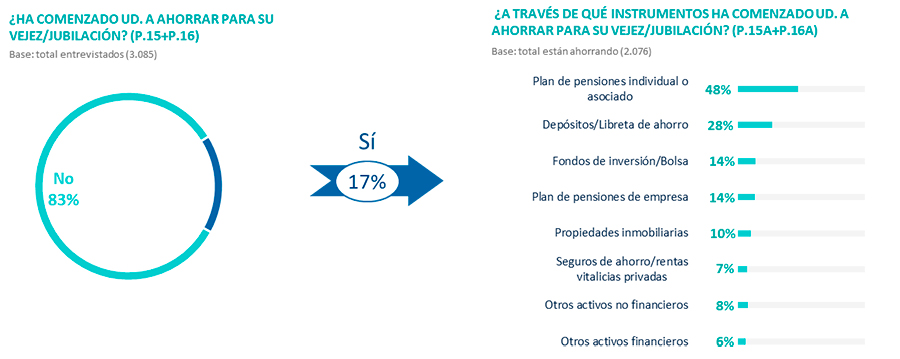

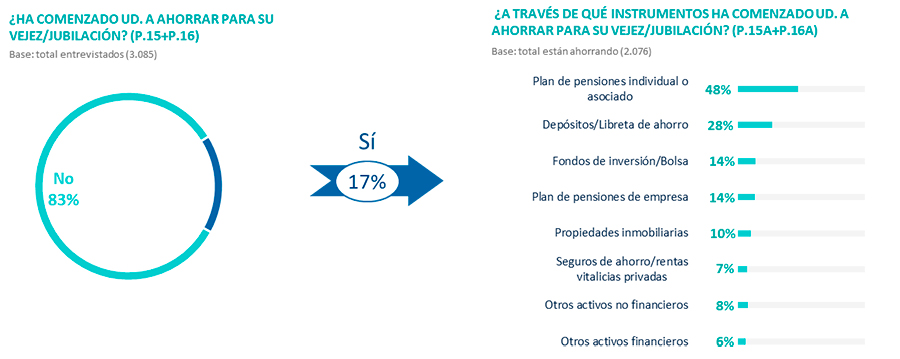

Un 17% de los Millennials entrevistados han comenzado a ahorrar para la jubilación y el 63% de los que todavía no ahorran creen que es conveniente hacerlo

El nivel de estudios aparece como elemento menos determinante que la edad y la participación en el mercado laboral (estrechamente relacionada con la edad), del nivel de ahorro para la jubilación.

Entre los sectores más jóvenes el ahorro para la vejez es una práctica minoritaria, no solo porque domina la percepción de lejanía, sino también porque todavía son pocos quienes han entrado al mundo laboral y pueden tener alguna capacidad de ahorro.

Aunque no llega a un quinto la proporción de Millennials que han comenzado a ahorrar para la jubilación (17%), seis de cada diez (63%) de los que todavía no ahorran creen que es conveniente hacerlo.

Por lo tanto, entre quienes no están ahorrando para la jubilación, predominan aquellos que consideran conveniente ser previsor. Son los más jóvenes los que más creen que es conveniente este ahorro (66% entre los menores de 32 años, frente al 30% de los de más edad), por lo que cabe pensar, que una vez tengan capacidad de hacerlo, lo harán.

Los 37,7 años aparecen como la media de edad a la que, según los entrevistados, conviene comenzar ahorrar para la jubilación, una edad que se “desplaza” hacia arriba a medida que aumenta la edad de los entrevistados.

A partir de los 30 años, un porcentaje ya significativo comienza a dirigir parte de su ahorro para su etapa de jubilación, alcanzando el nivel más alto entre quienes ya han entrado en los cuarenta (29%).

Productos utilizados

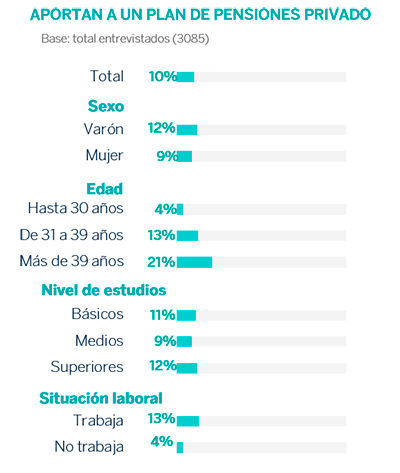

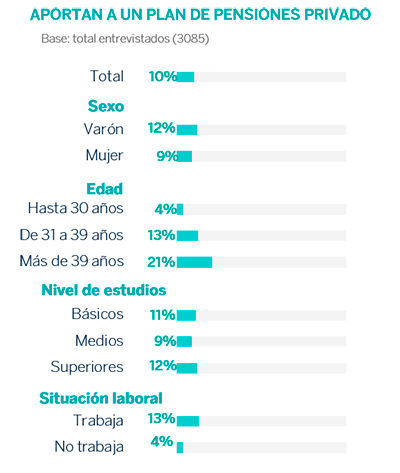

El 10% de este colectivo de Millennials entrevistado tienen un plan de pensiones privado, ya sea individual (8%) o de empresa (2%). La edad, la situación laboral y el nivel de ingresos, aparecen como las variables más discriminantes a la hora de contar con un plan de pensiones. Un 4% mantienen de forma simultánea ambos tipos de planes.

De los que sí han comenzado a ahorrar para la jubilación, un 48% lo hace a través de planes de pensiones individuales, porcentaje al que cabe agregar un 14% que cuenta con planes de pensión de empresa.

En definitiva, los planes individuales son mucho más frecuentes que los de empresa.

Opinión respecto a la reducción de incentivos fiscales de los planes de pensiones

El 37% de los Millennials encuestados son contrarios a que se reduzcan las ventajas fiscales de los planes de pensiones individuales, frente a un 15% que se muestra conforme. Casi la mitad de los entrevistados (47%) carece de opinión al respecto. El desconocimiento alcanza el 53% entre los más jóvenes. Incluso un 27% de los titulares de un plan de pensiones personal carece de criterio al respecto.

El rechazo es mayoritario (60%) entre los titulares de un plan de pensiones.

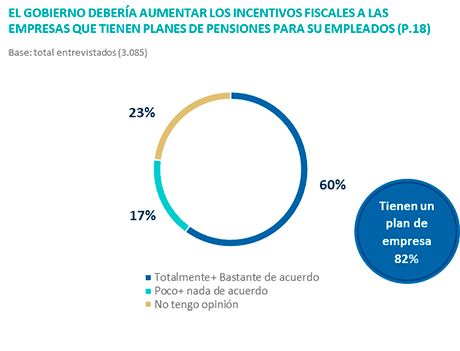

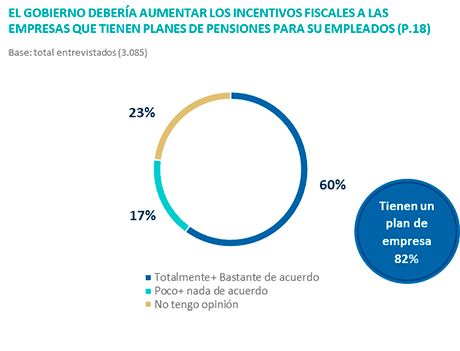

Amplio apoyo al refuerzo del segundo pilar (planes de empleo)

El apoyo a los planes de pensiones del sistema de empleo es alto entre los ‘Millennials’.

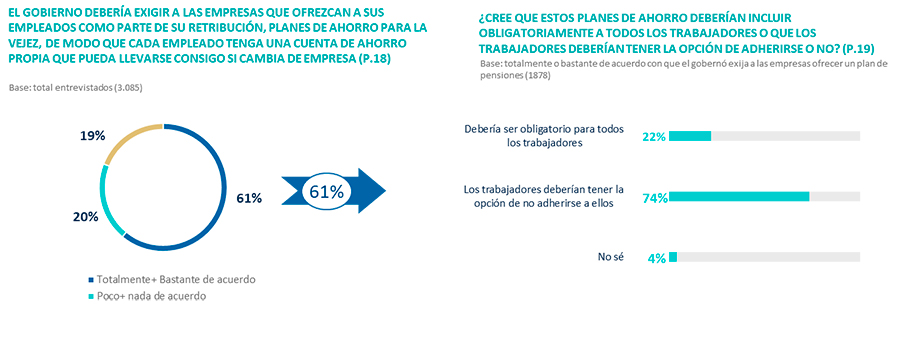

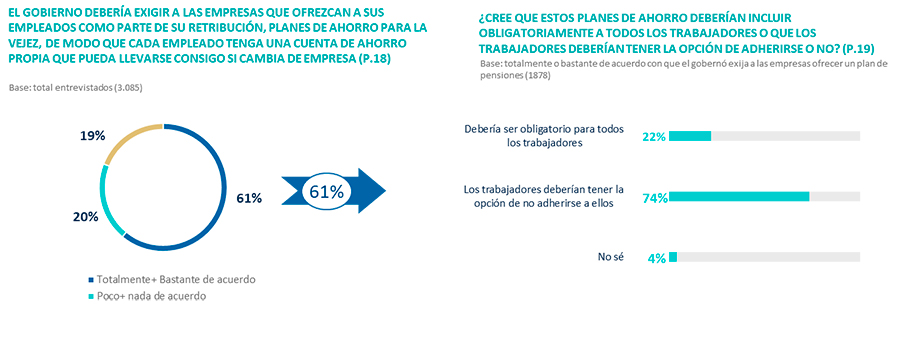

Son mayoría los que creen que el Gobierno debería aumentar los incentivos fiscales a las empresas que ofrecen planes de pensiones para sus empleados (60%), e incluso los que creen que el Ejecutivo debería exigir a las empresas que provean a sus asalariados tales planes como parte de la retribución (61%). Tres cuartas partes de los que se muestran favorables a esta exigencia expresan su preferencia por que los trabajadores se adhieran de forma voluntaria a esos esquemas de ahorro ocupacional.

Más información sobre otras conclusiones de la encuesta

Acceso al informe completo

La lectura de este artículo, junto con Trampas mentales que obstaculizan que ahorremos para nuestra jubilación y Nuevos límites de deducción de las aportaciones a planes de pensiones individuales a partir de 2021 será válido por 1 hora de formación continua para la recertificación EIA, EIP, EFA, EFP, CFA y CAd. Puedes encontrar el test en la página de EFPA España y en la página de CFA Society Spain.