Información en materia de Sostenibilidad

- Resumen

- Sin objetivo de inversión sostenible

- Características medioambientales o sociales del producto financiero

- Estrategia de inversión

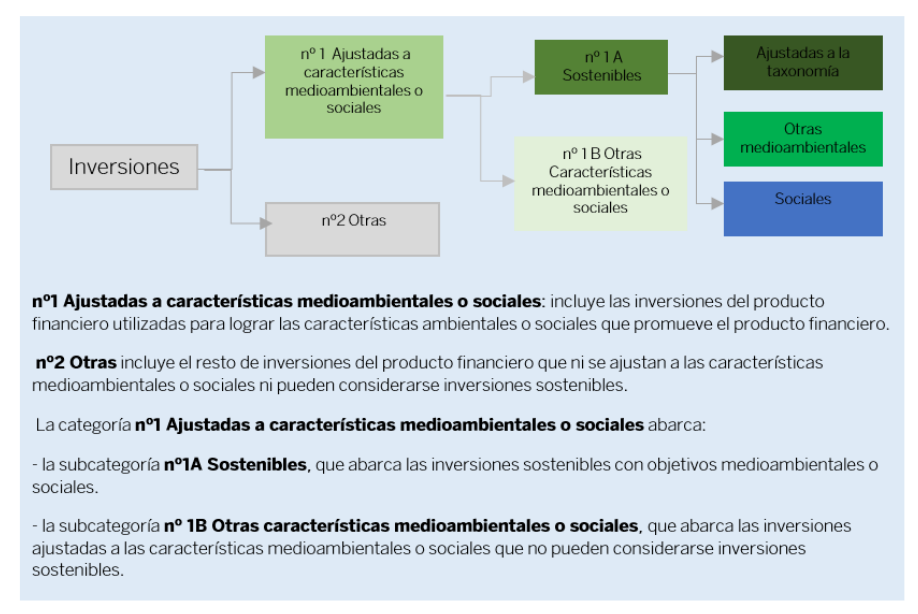

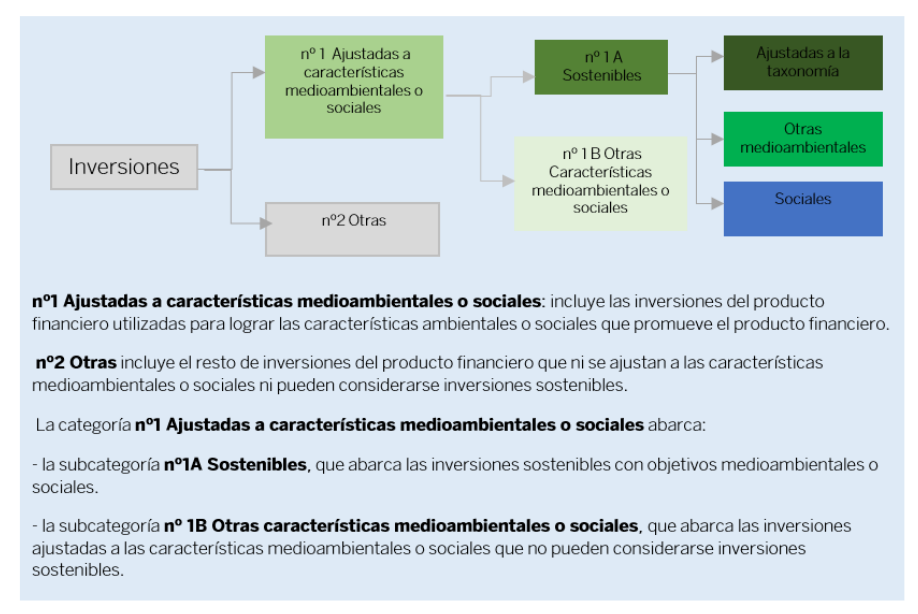

- Proporción de Inversiones

- Seguimiento de las características medioambientales o sociales

- Métodos

- Fuentes y tratamiento de datos

- Limitaciones de los métodos y los datos

- Diligencia debida

- Políticas de Implicación

- Índice de referencia asignado

El Plan de Previsión Social Individual (el “Plan”) en su estrategia de inversión aplica, además de criterios financieros, otros extra-financieros relacionados con la sostenibilidad. El Plan promueve diversos criterios Ambientales, Sociales y de Buen Gobierno (en adelante, ASG) con un peso mínimo del 60% de su patrimonio. Además, puede realizar inversiones sostenibles con un peso mínimo del 0%, que se incluyen dentro del cómputo de la promoción de criterios ASG.

La Gestora* define en su metodología propia al amparo del art. 2.17 del Reglamento (UE) 2019/2088 (“SFDR”) las inversiones sostenibles, como aquellas inversiones que promueven los Objetivos de Desarrollo Sostenible de Naciones Unidas (en adelante, “ODS”), no causan un daño significativo a ningún objetivo de inversión sostenible y siguen prácticas de buena gobernanza. Las empresas presentan contribución positiva o muy positiva a, al menos, uno de los ODS, siendo la contribución al resto de los ODS muy positiva, positiva o neutral, de acuerdo con la metodología propia. La Gestora analiza que ninguna de estas inversiones sostenibles cause un daño significativo a ningún objetivo de inversión sostenible y tiene en cuenta para estas inversiones las principales incidencias adversas (entendidas como aquellos impactos de las inversiones que puedan tener efectos negativos sobre los factores de sostenibilidad). Estos indicadores versan sobre asuntos sociales y laborales, el respeto de los derechos humanos y la lucha contra la corrupción y el soborno, la brecha salarial entre hombre y mujeres, la diversidad de género en los órganos de gobierno o la exposición a empresas que fabrican o venden armamento controvertido. Asimismo, estas inversiones sostenibles están alineadas con las Directrices de la OCDE para Empresas Multinacionales, con los Principios Rectores de las Naciones Unidas sobre Empresas y Derechos Humanos, con la Declaración de la Organización Internacional del Trabajo relativa a los principios y derechos fundamentales en el trabajo, con el Pacto Mundial de las Naciones Unidas y con la Carta Internacional de Derechos Humanos.

* BBVA Asset Management, S.A., S.G.I.I.C., la entidad a la que se la EPSV ha delegado la gestión de las inversiones (la “Gestora” o “BBVA AM”).

El Plan promueve indistintamente características ASG, sin centrarse en exclusiva en una métrica o aspecto único. La promoción de las características ASG se podrá realizar a través de: (i) inversiones directas, aplicando exclusiones adicionales a las universales de la Gestora (en concreta, la relacionada con la producción del tabaco), estrategias “best in class” (por ejemplo, la inversión en una cartera de deuda de gobiernos cuyas características medias sostenibles sean mejores que las de su índice de referencia) o inversiones sostenibles (tanto de renta variable, siguiendo la metodología de la Gestora, como de renta fija, en bonos verdes, sociales, sostenibles o ligados a sostenibilidad o en bonos de compañías sostenibles según la definición de la Gestora); y/o (ii) de inversiones indirectas, en Instituciones de Inversión Colectiva (“IIC”) que promuevan características medioambientales y/o sociales o que tengan como objetivo inversiones sostenibles según el Reglamento Reglamento (UE) 2019/2088.

Adicionalmente, en el proceso general de inversión de la cartera del Plan se aplican los pilares sostenibles de la Gestora. En primer lugar, el de exclusión (por incumplimiento de estándares internacionales, por geografía o por actividades controvertidas; en concreto en este Plan además de ser de aplicación las exclusiones universales, cuenta con una adicional, la de producción de tabaco). En segundo lugar, el pilar de integración de riesgos de sostenibilidad, conforme al cual, la Gestora, basándose en los datos de su/s proveedor/es externo/s y conforme a una metodología propia, otorga una calificación A, B o C, siendo C la peor, a los activos en que invierte el Plan. En tercer lugar, el pilar de implicación (voto y compromiso), conforme al cual se establece un sistema interno de priorización para ejercer el derecho de voto y se determina en qué casos se establecerán acciones de diálogo con las compañías.

Para medir el grado de promoción de las características ASG perseguidas por el Plan, la Gestora, utiliza diversas herramientas como su norma de exclusiones, su política interna de integración de riesgos de sostenibilidad (a través de la que se puede medir la calidad media ASG de la cartera), estrategias de bestin class y su metodología de determinación de inversiones sostenibles.

Esta estrategia ASG se implementa en el proceso de inversión de manera continua. La Gestora monitoriza de forma mensual el grado de consecución de la estrategia de inversión y de los requisitos ASG del Plan. El seguimiento se realizará en función del tipo de activo. Además, se medirá la calidad media ASG de la cartera, según la metodología de la Gestora, y se comprobará que no existe ninguna inversión en activos con baja calificación sostenible, ni con controversias muy severas abiertas ocasionadas por las compañías. Asimismo, se analizan tanto las bajas calificaciones sostenibles como las controversias en los activos en cartera del Plan y se decide, en su caso, la línea de acción a ejecutar (compromiso o venta) respecto a dichas compañías. La Gestora supervisará la implementación de la estrategia del Plan, realizando un seguimiento del cumplimiento de los criterios, así como del grado de consecución de las características ASG promovidas por el Plan.

En cuanto a la proporción de activos, más del 60% del patrimonio cumple la promoción de características medioambientales y/o sociales. Dentro de ese porcentaje se incluyen las inversiones sostenibles según la definición de la Gestora. Las inversiones sostenibles podrán contribuir a una o varias actividades económicas consideradas medioambientalmente sostenibles de acuerdo con la taxonomía de la UE, si bien no existe un porcentaje mínimo para las mismas. Las inversiones que no están ajustadas a las características medioambientales o sociales promovidas por el Plan tendrán principalmente como objetivo maximizar el rendimiento financiero del Plan. También se podrán realizar inversiones sostenibles alineadas con los ODS a través de instrumentos financieros derivados negociados en mercados organizados. Asimismo, podrá haber inversiones con finalidad de cobertura o para dotar de liquidez al mismo.

Por otro lado, la Gestora utiliza proveedores externos de reconocido prestigio para obtener datos sobre sostenibilidad de los activos subyacentes en los que invierte el Plan . En especial los datos utilizados son los relevantes para la construcción y control de los aspectos sostenibles de la cartera del mismo.

Las limitaciones a los métodos para medir cómo se cumplen las características sostenibles promovidas por el producto se centran fundamentalmente en la disponibilidad de información extrafinanciera relevante de los instrumentos que forman parte de la cartera.

Como parte del control y mejora de la calidad de los datos sostenibles empleados, se mantienen reuniones de forma periódica de manera frecuente con los proveedores externos. En especial se realiza seguimiento de aquellos datos que responden a los requerimientos regulatorios conforme a la normativa aplicable (inversiones alineadas con la taxonomía, inversiones sostenibles y las principales incidencias adversas).

Este producto financiero promueve características medioambientales o sociales, pero no tiene como objetivo una inversión sostenible.

No obstante, este Plan tiene previsto realizar inversiones sostenibles. La Gestora analiza que ninguna de estas inversiones sostenibles cause daño significativo a ningún objetivo de inversión sostenible, según lo que se detalla a continuación.

El Plan tiene en cuenta las principales incidencias adversas sobre los factores de sostenibilidad (entendidas como aquellos impactos de las inversiones que puedan tener efectos negativos sobre los factores de sostenibilidad), medidas a través de los indicadores definidos en el Reglamento Delegado (UE) 2022/1288* , y trata de gestionarlas a través de diversas herramientas como la Norma de Exclusiones, las actuaciones en materia climática ligadas a los compromisos de Net Zero Asset Managers, la política interna de integración de riesgos de sostenibilidad o la política de implicación.

* Estos indicadores son, entre otros: aquellos relacionados con el cambio climático y el medioambiente, tales como las emisiones de gases de efecto invernadero, la huella de carbono, la exposición a combustibles fósiles, el impacto a la biodiversidad, etc.; o aquellos que versan sobre asuntos sociales y laborales, el respeto de los derechos humanos y la lucha contra la corrupción y el soborno, como pueden ser la proporción de empresas que han estado relacionadas con infracciones de los principios del Pacto Mundial de las Naciones Unidas y de las Líneas Directrices de la Organización de Cooperación y Desarrollo Económicos (OCDE) para Empresas Multinacionales o que no disponen mecanismos para el cumplimiento de dichos principios y directrices, la brecha salarial entre hombres y mujeres, la diversidad de género en los órganos de gobierno o la exposición a empresas que fabrican o venden armamento controvertido.

Asimismo, la Gestora realiza un control y seguimiento de dichas incidencias adversas a lo largo de la vida de las inversiones y, como parte del pilar de implicación (voto y compromiso) descrito más adelante, dispone de una Política de Implicación, en la que establece las guías para las actuaciones de diálogo con las compañías y entidades en las que invierte, así como los parámetros conforme a los cuales se ejercen los derechos de voto.

El modo concreto en que la Gestora tiene en cuenta las principales incidencias adversas se recoge en la Política de Gestión de las Principales Incidencias Adversas, que está disponible para su consulta (al igual, con carácter anual, la Declaración relativa a las principales incidencias adversas de las decisiones de inversión sobre los factores de sostenibilidad y el resto de políticas y normas públicas de la Gestora anteriormente mencionadas) en la página web: https://www.bbvaassetmanagement.com/es/sostenibilidad/informacion-relacionada-con-sostenibilidad/.

Hay que tener en cuenta las siguientes especialidades:

a. En el caso de inversiones sostenibles directas en renta variable y en renta fija que no sean bonos verdes, sociales, sostenibles y bonos vinculados a la sostenibilidad, la Gestora también controla que los emisores de los activos no tengan contribución negativa o muy negativa a ninguno de los ODS, según la metodología propia de la Gestora.

b. En el caso de inversión en IIC gestionadas por terceras entidades gestoras, la Gestora aplica un doble control:

i. El primero supone revisar lo recogido en los folletos de las IIC respecto a criterios de exclusión mínima, integración de los riesgos de sostenibilidad e inversiones de impacto que realizan y analizar los resultados del proceso de diligencia debida que lleva a cabo la unidad de selección de fondos de terceros de BBVA, Quality Funds, sobre estos fondos y el tratamiento de las características ASG en el proceso inversor y control de riesgos de su entidad gestora.

ii. El segundo supone, por un lado, no invertir en ninguna IIC gestionada por terceras entidades gestoras que tengan un rating inferior al mínimo establecido por la Gestora; y, por otro, monitorizar las métricas de las principales incidencias adversas de las IIC gestionadas por terceros en las que se invierte, con los datos del/los proveedor/es externo/s.

c. En el caso de inversión en IIC gestionadas por la Gestora, ésta analiza que ninguna de las inversiones sostenibles subyacentes cause daño significativo a ningún objetivo de inversión sostenible, siguiendo las mismas reglas y especialidades, cuando correspondan, que se detallan en este documento.

Por otro lado, las inversiones sostenibles están alineadas con las Directrices de la OCDE para Empresas Multinacionales* y los Principios Rectores de las Naciones Unidas sobre Empresas y Derechos Humanos ** , incluidos los principios y derechos establecidos en los ocho convenios fundamentales a que se refiere la Declaración de la Organización Internacional del Trabajo relativa a los principios y derechos fundamentales en el trabajo y la Carta Internacional de Derechos Humanos.

* Las Líneas Directrices de la OCDE para Empresas Multinacionales recogen una serie de principios y normas no vinculantes para una conducta empresarial responsable, dirigidas a las empresas multinacionales que operen en países adherentes o que tengan su sede en ellos. Las Directrices tienen como objetivo promover que las empresas contribuyan positivamente al progreso económico, medioambiental y social en todo el mundo, al tiempo que mitigan el posible impacto negativo derivado de su actividad.

** Los Principios rectores de las Naciones Unidas sobre Empresas y Derechos Humanos son un conjunto de 31 principios dirigidos a los Estados y las empresas, en los que se aclaran los deberes y responsabilidades de unos y otras con respecto a la protección y el respeto de los derechos humanos en el contexto de las actividades empresariales, y al acceso a un remedio eficaz para las personas y grupos afectados por dichas actividades.

En particular, en el proceso de inversión del Plan se aplican:

a. Para la inversión directa, los pilares de sostenibilidad de la Gestora, entre ellos, el de exclusión, cuyo contenido se desarrolla dentro de la Norma de Exclusiones. Esta Norma especifica que no se puede invertir en compañías que excluyan los anteriores estándares internacionales. En consecuencia, el Plan no invierte en compañías que no los cumplan. La referida Norma de Exclusión puede consultarse, junto al resto de políticas y normas de la Gestora, en la página web: https://www.bbvaassetmanagement.com/es/sostenibilidad/informacion-relacionada-con-sostenibilidad/

b. Para la inversión indirecta:

i. En IIC gestionadas por la Gestora: la Gestora, de acuerdo con su Norma de Exclusiones, no invierte en compañías que no cumplan con los tratados mencionados en el primer párrafo.

ii. IIC gestionadas por terceras entidades gestoras: la Gestora monitoriza cómo dichas entidades ajustan las inversiones sostenibles a los tratados mencionados en el primer párrafo.

Los criterios que se indican a continuación aplican de forma complementaria a los Principios Generales de Inversión Socialmente Responsable descritos en la Declaración de Principios de Inversión de Norpensión, EPSV Individual.

El Plan tiene en cuenta criterios financieros y extra-financieros para integrar la sostenibilidad en las inversiones. Entre los criterios ASG destacamos los siguientes:

-Criterios Ambientales (se corresponde con la A de los criterios ASG). Como, por ejemplo, adaptación o mitigación de los efectos del cambio climático, evitar la contaminación, gestión de residuos y buenas prácticas para la preservación del ecosistema.

– Criterios Sociales (se corresponde con la S de los criterios ASG). Entre otros, gestión del capital humano y responsabilidad social en la creación de producto.

– Criterios de Buen Gobierno (se corresponde con la G de los criterios ASG). Entre otros, las buenas prácticas de gobierno corporativo.

Asimismo, el Plan promueve, en general, los Objetivos de Desarrollo Sostenible de Naciones Unidas (ODS). Dichos ODS están relacionados con aspectos medioambientales y sociales, como abordar el cambio climático, preservar los océanos y los bosques del planeta, poner fin a la pobreza a través de mejoras en la salud, en la educación, en el crecimiento económico y la reducción de las desigualdades. Para más información se puede consultar la página web de la Organización de las Naciones Unidas: https://www.un.org/sustainabledeveopment/es/objetivos-de-desarrollo-sostenible/

El Plan tiene en cuenta, además de criterios financieros, criterios extra financieros, seleccionando empresas cuya estrategia trate de minimizar riesgos medioambientales, sociales y de gobernanza (ASG).

En particular, la promoción de las características ASG se realiza de lasiguiente forma:

a. Para las inversiones directas, puede aplicar estrategias:

(i) De exclusión. Como ya se ha mencionado, el Plan aplica, además de las exclusiones universales, la adicional relacionada con la producción de tabaco.

(ii) «Best in class» como, por ejemplo, a través de la selección de aquellos activos que, conforme a la metodología propia de la Gestora, tengan las mejores calificaciones ASG dentro de su universo de referencia.

En caso de utilizarse esta estrategia para los activos de renta fija pública, se seleccionará, en su caso, una cartera cuya calificación ASG sea mejor que la del conjunto de emisores de su índice de referencia.

b. Para las inversiones indirectas: a través de la inversión en Instituciones de Inversión Colectiva ( en adelante, “IIC”) financieras clasificadas como sostenibles según el Reglamento (UE) 2019/2088, bien porque promueven características medioambientales o sociales (clasificadas como artículo 8 del citado Reglamento), o bien porque tienen como objetivo inversiones sostenibles (clasificadas como artículo 9 del citado Reglamento), siempre que estén alineadas con las características ASG promovidas por el Plan.

La promoción también se podrá efectuar con inversiones sostenibles. No existe el compromiso de realizar un mínimo de inversiones sostenibles, si bien la cartera del Plan podrá contener este tipo de inversiones como parte de su estrategia de promoción de características medioambientales o sociales.

Las inversiones sostenibles del Plan están vinculadas con la consecución de objetivos medioambientales y/o sociales ligados a los ODS de Naciones Unidas.

Las inversiones sostenibles pueden contribuir a una o varias actividades económicas consideradas medioambientalmente sostenibles de acuerdo con la taxonomía medioambiental de la UE. En particular, dichas inversiones pueden tener como objetivo cualquiera de los reconocidos por la referida taxonomía, esto es: la mitigación del cambio climático, la adaptación al cambio climático, la prevención y control de la contaminación, la transición a una economía circular, la sostenibilidad y protección de los recursos hídricos y marinos y la protección y restauración de la biodiversidad y los ecosistemas.

El Plan podrá invertir en las siguientes inversiones sostenibles:

- En el caso de las inversiones directas, se consideran inversiones sostenibles las siguientes:

a) En renta variable, la que se realiza en empresas cuya contribución a, al menos, uno de los ODS sea positiva o muy positiva, siendo la contribución al resto de los ODS muy positiva, positiva o neutral, de acuerdo con la metodología propia de la Gestora.

No se admiten contribuciones negativas o muy negativas a ningún ODS.

b) En las siguientes emisiones de renta fija pública/privada:

i.- Aquellas cuya contribución a, al menos, uno de los ODS sea positiva o muy positiva, siendo la contribución al resto de los ODS muy positiva, positiva o neutral, de acuerdo con la metodología propia de la Gestora.

ii.- Bonos verdes, sociales, sostenibles y bonos vinculados a la sostenibilidad, de acuerdo con los estándares de la Asociación Internacional de Mercados de Capitales (International Capital Markets Association, «ICMA») y/o los estándares de bonos verdes de la UE. Dichas emisiones tendrán identificados objetivos acordes con los ODS.

Las emisiones de los bonos verdes, sociales y sostenibles están destinadas, respectivamente, a la financiación o refinanciación, total o parcial, de proyectos con objetivos medioambientales (como, por ejemplo, energías renovables, eficiencia energética, prevención y control de la contaminación, transporte limpio o conversión hacia una economía circular), sociales (como, por ejemplo, acceso a la educación, mitigación de la pobreza o ayudas a los grupos sociales más vulnerables) o una combinación de ambos, que hayan sido previamente identificados en su folleto de emisión.

En el caso de bonos sujetos a estándares de ICMA, su folleto de emisión deberá detallar, entre otros aspectos:

– El uso de los fondos obtenidos de la emisión acorde a las áreas elegibles establecidas en el marco de ICMA.

– Los procesos para la evaluación y selección de proyectos.

– Los mecanismos de gestión de fondos.

– Informes de seguimiento que realizarán.

A diferencia de los anteriores, los bonos vinculados a la sostenibilidad (Sustainability-Linked Bonds o “SLBs”) no financian directamente proyectos con objetivos medioambientales y/o sociales, sino que son bonos corporativos o gubernamentales que están sujetos a objetivos medioambientales y/o sociales previamente identificados en el folleto de emisión (Objetivos de Desempeño de Sostenibilidad), los cuales deberán ser cuantitativos, predeterminados y verificados externamente mediante unos «Indicadores Claves de Desempeño». Un ejemplo de este tipo de bonos es aquel cuya rentabilidad está asociada a la reducción en un porcentaje prefijado de las emisiones totales de carbono de la empresa emisora en un plazo de tiempo determinado.

- En el caso de las inversiones indirectas se consideran inversiones sostenibles:

a) La inversión en IIC financieras que tengan como objetivo inversiones sostenibles (clasificadas como artículo 9 del Reglamento UE 2019/2088).

b) La inversión en IIC financieras que promuevan características medioambientales o sociales (clasificadas como artículo 8 del Reglamento UE 2019/2088), si bien computarán de forma proporcional a su propio compromiso mínimo declarado de realizar inversiones sostenibles.

La estrategia de inversión del Plan se completa con la aplicación de los pilares de sostenibilidad de la Gestora que se aplican, conforme a su metodología propia, tanto a emisores de renta variable y de renta fija (públicos y privados), como a IIC, con algunas excepciones (en concreto, no serán de aplicación el pilar de exclusión a las IIC, ni el pilar de voto y compromiso a los emisores públicos, además, ninguno de los pilares aplica a los instrumentos financieros derivados).

A continuación, se resume cómo aplican los pilares de sostenibilidad de la Gestora:

- 1- El pilar de exclusión

Aparte de la prohibición de invertir en compañías dedicadas a la producción de tabaco, específica de este producto, la Gestora aplica una serie de exclusiones a la generalidad de los vehículos y carteras que gestiona, Estas son:

a. Por estándares internacionales: el Plan no puede invertir en compañías que no cumplen con: (i) el Pacto Mundial de Naciones Unidas, que es una iniciativa internacional que promueve implementar diez principios universalmente aceptados para promover el desarrollo sostenible en las áreas de derechos humanos y empresa, normas laborales, medioambiente y lucha contra la corrupción en las actividades y la estrategia de negocio de las empresas; (ii) las Líneas Directrices de la OCDE para Empresas Multinacionales; (iii) los Principios rectores de las Naciones Unidas sobre las empresas y los derechos humanos; (iv) la Declaración de la Organización Internacional del Trabajo relativa a los principios y derechos fundamentales en el trabajo.

b. Por actividades económicas: el Plan no puede invertir actividades relacionadas con algunos combustibles fósiles (en concreto, aquellas compañías con un porcentaje de su actividad total superior al 25% en la extracción y distribución de carbón térmico, al 10% en la extracción de petróleo en arenas bituminosas o al 10% en la producción de petróleo y gas en el Ártico) y armamento controvertido.

c. Por geografía: En el caso de la renta fija pública, el Plan tampoco puede invertir en aquellos países sobre los que existan embargos de armas impuestos por el Consejo de Seguridad de las Naciones Unidas, la Unión Europea y/o los Estados Unidos.

- 2.- El pilar de integración de los riesgos de sostenibilidad. Conforme a este pilar, en el proceso inversor del Plan se tienen en cuenta factores extra financieros, ASG, esto es, ambientales (como el cambio climático, la contaminación, la gestión de residuos y las buenas prácticas para la preservación del ecosistema), sociales (como la gestión del capital humano o la responsabilidad social en la creación de producto) y de buen gobierno (como por ejemplo las buenas prácticas de gobierno corporativo).

La Gestora otorga, basándose en la información obtenida de proveedores de datos externos y conforme a una metodología propia, una calificación ASG (o “rating ASG”) a cada activo que puede ser “A”, “B” o “C”, siendo “C” la peor. El Plan no invierte en aquellos activos calificados como “C”, bien por tener un perfil sostenible muy bajo o por estar afectados por controversias muy severas abiertas ocasionadas directamente por las compañías.

Como excepción, los bonos verdes, sociales, sostenibles y bonos vinculados a la sostenibilidad tendrán rating “A”, siempre y cuando el emisor no presente controversias muy severas abiertas ocasionadas directamente por las compañías. En caso de que el emisor presente este tipo de controversias, la emisión tendrá una calificación de “C”, la peor.

- 3.-El Pilar de implicación (voto y compromiso)

La Gestora ejerce el derecho a voto en las compañías resultantes de aplicar el sistema interno de priorización, y de conformidad con lo establecido en su Política de Implicación.

En la misma Política, la Gestora detalla los casos en que se podrán abrir acciones de diálogo con las compañías (implicación) para mejorar comportamientos, objetivos o información pública relacionada con asuntos sostenibles, bien como consecuencia de bajadas de rating a “C” sobrevenidas con posibilidad de mejora o bien para contribuir a la consecución de los objetivos sostenibles a los que se ha comprometido.

Además, BBVA AM podrá interactuar con otros grupos de interés relacionados con las compañías en que invierte, como pueden ser accionistas relevantes, empleados y representantes de los trabajadores, asociaciones del sector al que pertenece la compañía, organismos reguladores, proveedores, clientes y otros inversores, para la consecución de objetivos que promuevan la mejora del medioambiente y la calidad de vida de la sociedad.

Por último, la Gestora monitoriza que los emisores cumplen los criterios de buen gobierno descritos en el Reglamento (UE) 2019/2088: esto es, que sus estructuras de gestión, relaciones con los asalariados y remuneración del personal pertinente sean sanas y cumplan las obligaciones tributarias.

Para su evaluación se han determinado internamente unas métricas específicas. Estos indicadores pueden variar a lo largo del tiempo en función de la información disponible, de la tipología de las compañías y de los activos. Algunos ejemplos son los relativos a irregularidades o malas conductas de los directivos de la compañía o los de controversias relacionadas con fraudes, sobornos o estructuras de gobierno.

Además, conforme a lo dispuesto en la Norma de Exclusiones de la Gestora, no se invierte en compañías que no cumplan con el Pacto Mundial de Naciones Unidas, las Líneas Directrices de la OCDE para Empresas Multinacionales o los Principios rectores de las Naciones Unidas sobre las Empresas y los Derechos Humanos.

Más del 60% del patrimonio aplica criterios sostenibles (directa e indirectamente) y, por tanto, cumple con la promoción de características medioambientales o sociales.

Dentro de las inversiones destinadas a esta promoción se incluye la posibilidad de tener inversiones sostenibles vinculadas a los ODS. El conjunto de inversiones sostenibles representará como mínimo el 0% del patrimonio del Plan.

Las inversiones sostenibles podrán contribuir a una o varias actividades económicas consideradas medioambientalmente sostenibles de acuerdo con la taxonomía de la UE, a otros objetivos medioambientales o a objetivos sociales. En cuanto a las actividades relacionadas con la taxonomía de la UE, dichas inversiones podrán tener como objetivo cualquiera de los reconocidos por la referida taxonomía, esto es: la mitigación del cambio climático, la adaptación al cambio climático, la prevención y control de la contaminación, la transición a una economía circular, la sostenibilidad y protección de los recursos hídricos y marinos y la protección y restauración de la biodiversidad y los ecosistemas. El porcentaje mínimo de alineación de las inversiones del Plan a la taxonomía de la UE es del 0%.

No se ha determinado una proporción mínima de inversión en actividades de transición y facilitadoras. No se ha determinado una proporción mínima de inversiones sostenibles con un objetivo medioambiental que no se ajustan a la taxonomía de la UE. Tampoco se ha determinado un porcentaje mínimo de inversiones sostenibles con objetivo social.

Se podrán realizar inversiones sostenibles a través de instrumentos financieros derivados negociados en mercados organizados cuyo subyacente consista en índices financieros (entre ellos, índices de referencia de transición climática de la UE e índices de referencia de la UE armonizados con el Acuerdo de París o índices sobre bonos verdes, sociales y sostenibles), en la medida en que sean compatibles con la definición de inversión sostenible de acuerdo con el art. 2.17 del Reglamento UE 2019/2088.

Las inversiones que no están ajustadas a las características medioambientales o sociales promovidas por el Plan tendrán como finalidad maximizar el rendimiento financiero, servir de cobertura o dotar de liquidez al Plan.

Todas estas inversiones (excepto los instrumentos financieros derivados) deben cumplir con los pilares sostenibles de la Gestora descritos en el apartado 7 de este documento. En ningún caso estas inversiones (incluida la contratación de instrumentos financieros derivados) alteran o perjudican la consecución de las características medioambientales o sociales promovidas por el Plan.

Los instrumentos derivados (excepto aquellos que pudieran tener la consideración de inversiones sostenible) estarán excluidos de la estrategia ASG del Plan.

Este Plan promueve indistintamente características ASG, sin centrarse en exclusiva en una métrica o aspecto único.

Para comprobar el grado de promoción de las características ASG perseguidas por el Plan, la Gestora utilizará los siguientes indicadores:

- Para las inversiones directas:

– Exclusiones adicionales: la Gestora define en su Norma de Exclusiones dos tipos en función del alcance, las universales, aplicables a todos los fondos y carteras que gestiona, y las adicionales, aplicables a los vehículos de inversión que promueven características medioambientales y sociales o que tienen como objetivo inversiones sostenibles.

En concreto, a este Plan le es de aplicación la exclusión adicional que afecta a las empresas dedicadas a la producción de tabaco.

– Estrategias de selección «best in class» como, por ejemplo:

a) Ligadas al rating ASG de las distintas clases de activos. La Gestora selecciona las carteras de activos (de renta fija, renta variable, etc.) que tengan un mejor rating ASG que el índice de referencia, calculado conforme a una metodología propia.

b) Ligadas al mejor desempeño en objetivos climáticos. La Gestora selecciona las carteras de activos (renta fija, renta variable, etc.) que tengan un mejor desempeño de reducción de emisiones de gases efecto invernadero.

c) Otros: La Gestora puede utilizar otras estrategias “Best in Class” basadas en parámetros sostenibles, para cuya medición utilizará un dato de referencia respecto al cual seleccionará la cartera de las distintas clases de activos que tengan un mejor desempeño.

– Inversiones sostenibles:

a) Se mide el porcentaje de inversiones sostenibles con contribución positiva a alguno de los ODS, que además no tengan contribución negativa o muy negativa a ninguno de los demás ODS, de acuerdo con la metodología propia de la Gestora.

En este sentido, la contribución de las compañías y emisores a los ODS se determina conforme a una metodología propia de la Gestora, por la que se analiza si cada compañía tiene contribución muy positiva, positiva, neutral, negativa o muy negativa a cada uno de ellos, para lo que se utilizan datos de proveedores externos. Para la evaluación de la contribución tiene en cuenta los productos y servicios ofrecidos por la compañía, así como la producción o prestación de los mismos. Este análisis se realiza mensualmente, por lo que puede conllevar variaciones en el universo inversor del Plan.

b) También se mide el porcentaje invertido en bonos verdes, sociales, sostenibles y bonos vinculados a la sostenibilidad.

- Para las inversiones indirectas, la Gestora monitorizará el porcentaje del patrimonio invertido en IIC financieras que bien promueven características medioambientales o sociales (clasificadas como artículo 8 del Reglamento UE 2019/2088), o bien tienen como objetivo inversiones sostenibles (clasificadas como artículo 9 del citado Reglamento).

Además, se medirá la calidad media ASG de la cartera, según la metodología de la Gestora, y se comprobará que no existe ninguna inversión en activos con baja calificación sostenible, ni con controversias muy severas abiertas ocasionadas por las compañías.

La estrategia ASG se implementa de manera continua en el proceso de inversión y se basa en los pilares sostenibles de la Sociedad Gestora explicados en el apartado 4., “Estrategia de Inversión”, siendo estos exclusión, integración y voto y compromiso:

– Pilar de Exclusión

Puede consultarse más detalle en la norma de exclusiones de la Gestora que se encuentra disponible en el enlace https://www.bbvaassetmanagement.com/wp-content/uploads/sustainability/Norma-deexclusiones-BBVA-AM-SGIIC.pdf

Esta norma solamente se refiere a las inversiones directas. A las inversiones indirectas no les aplica el Pilar de Exclusión; sin embargo, en lo que respecta a aquellas consistentes en IIC gestionadas por entidades que no pertenecen al Grupo BBVA, sólo se podrá invertir en las que hayan pasado el proceso de diligencia debida de la unidad de Quality Funds de BBVA, que evalúa los aspectos financieros y extra-financieros de las mismas.

– Pilar de Integración

La Gestora aplica un rating o calificación ASG a los activos que configuran el universo de inversión inicial del Fondo. Este rating construye a partir de una metodología propia que consiste en analizar los datos sostenibles recibidos de varias fuentes (proveedores de reconocido prestigio u organizaciones internacionales, tal y como se detallan en el apartado 8 siguiente (Fuentes y tratamiento de datos)) y, en virtud de ellos, asignar una puntuación a cada activo. En base a esta puntuación, se califican los activos como A, B o C, siendo A la mejor calificación y C, la peor.

Los activos con rating C quedan excluidos del universo de inversión del Fondo. En caso de que un activo de la cartera del Fondo pase, de manera sobrevenida a tener un rating C, la Gestora podrá llevar a cabo determinadas actuaciones de implicación (engagement) con el emisor a efectos de conseguir una mejora de su calificación ASG y/o podrá optar por la desinversión.

– Pilar de Voto/Compromiso

La Gestora dispone de una política de implicación propia, a la que se hace referencia con mayor detalle en el apartado 11 siguiente (Políticas de Compromiso).

La Gestora monitoriza de forma mensual el grado de consecución de la estrategia de inversión y de los requisitos ASG del Plan. Asimismo, se analizan las posibles controversias identificadas en los activos en cartera y se decide, en su caso, el plan de acción a ejecutar al respecto y las actuaciones específicas (implicación/engagement) a realizar respecto a dichas compañías. La Gestora supervisará la implementación de la estrategia del Plan, realizando un seguimiento del cumplimiento de los criterios, así como del grado de consecución de las características ASG promovidas por el Plan. Por otro lado, a pesar de que el Plan no tiene un mínimo comprometido en inversiones sostenibles, la Gestora utiliza una metodología propia que tiene cuenta la contribución de las empresas a los ODS, por la que se analiza si cada compañía tiene contribución muy positiva, positiva, neutral, negativa o muy negativa a cada uno de ellos, apoyándose en datos de proveedores externos. En concreto:

- Se evalúa la contribución a cada uno de los 17 ODS desde el punto de vista de los productos y servicios ofrecidos por la compañía, así como su proceso de producción y la ejecución y operaciones de la misma. Ello a través de datos obtenidos de un proveedor externo.

- Esas contribuciones se agrupan en cinco rangos: muy positivas, positivas, neutrales, negativas y muy negativas.

- La compañía se considerará sostenible si tiene aportación positiva o muy positiva a alguno de los ODS y aportación muy positiva, positiva o neutral al resto de ODS.

- Adicionalmente, la compañía no podrá perjudicar significativamente a ningún objetivo de inversión sostenible.

- También deberá pasar filtros de salvaguardas mínimas sociales, en función de su alineación con las Normas Internacionales relacionadas con los Derechos Humanos y Derechos Laborales.

Lo anterior aplica a la inversión directa en valores de renta fija o variable. No obstante, en el caso particular de los bonos verdes, sociales, sostenibles y vinculados a la sostenibilidad, la Gestora determinará los ODS a los que se realiza una contribución positiva no a través de su metodología interna, sino siguiendo los criterios publicados por ICMA y a partir de la información obtenida vía Bloomberg sobre los proyectos concretos que dichos bonos pueden financiar o, en el caso de los bonos vinculados a la sostenibilidad, sobre los Objetivos de Desempeño de Sostenibilidad identificados en su folleto de emisión.

Por lo que se refiere a la inversión en otras IIC que sean art. 9 bajo SFDR, el análisis de su contribución a los ODS dependerá de la información divulgada por sus gestoras.

No se ha designado un índice específico como referencia sostenible con el fin de alcanzar las características medioambientales o sociales promovidas por el Plan.

Se utilizan proveedores externos de reconocido prestigio y, en su caso, organizaciones internacionales, para obtener datos sobre sostenibilidad de los activos subyacentes en los que invierte el Plan. En especial los datos utilizados son los relevantes para la construcción y control de los aspectos sostenibles de la cartera del Plan. En particular:

- De Bloomberg L.P. (o filiales de su grupo) se obtiene información sobre la categorización de bonos verdes, sociales, sostenibles o vinculados a la sostenibilidad según los estándares de ICMA.

- De, entre otras, el Banco Mundial, FAO (Organización de las Naciones Unidas para la Alimentación y la Agricultura), OMS (Organización Mundial de la Salud), UNFFCC (Convención Marco de las Naciones Unidas sobre el Cambio Climático), UNEP (Programa de las Naciones Unidas para el Medio Ambiente), UNDP (Programa de Desarrollo de las Naciones Unidas), etc., se obtienen los datos necesarios para elaborar la calificación ASG de los emisores públicos.

- Y de MSCI ESG Research LLC (o filiales de su grupo) se obtiene el resto de datos sobre sostenibilidad de los activos subyacentes en los que invierte el Plan, con las finalidades de realizar la calificación ASG de los activos, analizar la contribución a los ODS, calcular los indicadores de principales incidencias adversas, etc.

Como parte del control de la calidad de los datos, se analiza el grado de cobertura de la información de los activos y fondos de terceras entidades que forman parte del universo de inversión de la cartera del Plan. En especial, se realiza seguimiento de aquellos datos que responden a los requerimientos regulatorios (inversiones alineadas con la taxonomía, inversiones sostenibles según el art. 2.17 del Reglamento (UE) 2019/2088 (“SFDR”), principales incidencias adversas, etc.).

Todos estos datos se incorporan al análisis de las inversiones y permiten controlar el grado de cumplimiento de la promoción de las características sostenibles del Plan.

Adicionalmente, en el caso de IIC clasificadas como sostenibles según SFDR, bien porque se trate de IIC que promuevan características medioambientales o sociales (clasificadas como artículo 8 del citado Reglamento), o bien porque se trate de IIC que tengan como objetivo inversiones sostenibles (clasificadas como artículo 9 del citado Reglamento), aparte de emplear, en la medida en la que sea posible, las fuentes de datos antes mencionadas, se utilizan la información reportada por las entidades gestoras de las mismas y los criterios de sostenibilidad que tiene en cuenta la unidad de Quality Funds de BBVA.

En el caso de la información sostenible (regulatoria o no) de cartera de dichas IIC y de los fondos propios gestionados por la BBVA AM, se utilizan fuentes externas (MSCI, Bloomberg, etc.) que utilizan una combinación de datos ciertos y estimados con una proporción difícil de determinar.

Las limitaciones a los métodos para medir cómo se cumplen las características sostenibles promovidas por el producto se centran fundamentalmente en la disponibilidad de información extra-financiera relevante de los instrumentos que forman parte de la cartera.

Esto es, que no exista la información suficiente que permita el control y cumplimiento de los objetivos definidos. Con respecto a este aspecto se realiza un control de cobertura al nivel de la cartera y en cualquier caso no se permite que éste sea inferior al de los porcentajes comprometidos por el producto.

Como parte del control y mejora de la calidad de los datos sostenibles empleados, se mantienen reuniones de forma periódica de manera frecuente con los proveedores externos para revisar la mejora en el grado de cobertura de la información de los activos e IICs de terceras entidades y que forman parte del universo de inversión del Plan, así como posibles cambios en la valoración o parametrización de los mismos. En especial se realiza seguimiento de aquellos datos que responden a los requerimientos regulatorios de la normativa de divulgación SFDR (inversiones alineadas con la taxonomía, inversiones sostenibles según el art. 2.17 del Reglamento UE 2019/2088 y de las principales incidencias adversas).

Además, la Gestora revisa también de manera periódica, que tanto las inversiones directas como en IIC de terceros sigan cumpliendo los parámetros definidos para cumplir con el objetivo de sostenibilidad del mismo.

La Sociedad Gestora dispone de una política de implicación y diálogo con las compañías y entidades en las que invierte. Se puede consultar la Política de Implicación en su página web https://bbvaassetmanagement.com/es/informacion-relacionada-con-sostenibilidad/

En aplicación de dicha política, la Gestora supervisa las compañías en las que invierte para verificar que crean valor a largo plazo para sus inversores y las partes interesadas y actúan en interés de sus accionistas. Esta supervisión implica un seguimiento periódico de diversos indicadores y métricas que no sólo incluyen aspectos económico-financieros, sino que también abarcan elementos medioambientales, sociales y de gobierno corporativo (como, por ejemplo, si han tenido alguna controversia severa en alguno de los tres aspectos).

En este sentido, la Gestora considera que mantener una relación con las sociedades en que invierte, que asegure la defensa de los intereses de sus clientes, es parte muy relevante de su proceso inversor, básica en la búsqueda de la creación de valor a largo plazo para los vehículos y carteras gestionadas. La interlocución con las compañías constituye una fuente relevante de información para detectar riesgos y oportunidades y tomarlas en cuenta en las decisiones de inversión correspondientes. Algunos de los temas tratados en estas reuniones tienen que ver con la separación de poderes y buena gobernanza de la compañía, así como todas aquellas actividades que pueden ocasionar un perjuicio medioambiental o social, analizando las acciones previstas para evitarlo. Además, esta relación y el ejercicio de la política de voto permiten trasladar a las compañías la filosofía y posicionamiento de la Gestora en aspectos sociales, ambientales y de gobierno corporativo, así como verificar que se mantienen los estándares de la política de implicación de la Gestora (o, de no hacerlo, verificar que ello sea en el mejor interés de los inversores y las partes interesadas en el largo plazo).

Por lo que se refiere al caso particular de los vehículos de inversión de terceras gestoras, la Sociedad Gestora, directamente o con la mediación de la plataforma de intermediación a través de la que suscribe dichos vehículos (BBVA —unidad de Quality Funds—), mantiene un diálogo continuo con esas entidades gestoras para que integren los aspectos ASG en sus inversiones, voten y mantengan una implicación continuada y adecuada en las compañías en las que invierten.

No se ha designado un índice de referencia específico para cumplir con el objetivo de inversión sostenible.